1. 1042S 개요

W2, 1099와 달리 1042-S는 Federal Tax purpose상 Non-resident에게만 제공됩니다. 가장 흔한 케이스는 Tax treaty로 인한 혜택을 받은경우, 장학금을 받은 경우 학교에서 발급하는 경우이고, 매우 드물게 은행에서도 발급하기도합니다. Income code만 해도 20개가 넘기 때문에, 이를 다 다를 수는 없고 총 3가지의 경우에 따라 Form 1040NR 혹은 1040NR-EZ를 작성하는 방법에 대해서 포스팅 해보려합니다. 아래 표에서 중요한 항목은 Box1의 Income Code, Box2의 Gross income, Box 7a의 Federal Tax withheld 정도가 있습니다. 아래 작성되는 예시는 1042-s 한 장만 받는 경우와 1042-s와 W2와 함께 받는 경우 모두 적용됩니다. 아래의 내용 이외의 부분은 1040NR 작성법 (https://bluemoneyzone.com/index.php?mid=Money_Blog&document_srl=877)을 참고해주시면 감사하겠습니다.

Box 1: Income Code - This two digit income code identifies the appropriate income source:

01: Income effectively connected with a U.S. trade or business

02: Exempt under an Internal Revenue Code section (income other than portfolio interest)

03: Income is not from U.S. sources

04: Exempt under tax treaty

05: Portfolio interest exempt under an Internal Revenue Code section

06: Qualified intermediary that assumes primary withholding responsibility

07: Withholding foreign partnership or withholding foreign trust

08: U.S. branch treated as a U.S. person

09: Qualified intermediary represents income is exempt

10: Industrial Royalties

11: Motion Picture and Television Royalties

12: Other Royalties (i.e. copyright, recording, publishing)

16: Scholarship or Fellowship Grants

17: Compensation for Independent Personal Services

18: Compensation

19: Pay for Individuals whose immigration purpose is Teaching and/or Research (Student Employment)

20: Pay for Individuals whose immigration purpose is Studying and Training (Earnings as an Artist or Athlete)

23: Other income (Awards and Prize payments)

42 : Earnings as an artist or athlete

50/54: Other Income

Box 2: Gross Income – Entire Amount of the Payment

Box 3: Chapter 3- If checked, amounts were reported under chapter 3 of the IRS Code

Box 3a: Exemption Code – Reason for the Exemption Code.

00: Tax rate is above zero

01: Income effectively connected with business in the US

02: Exempt under IRS code

04: Exempt under a tax treaty

Box 3b: Tax Rate – Withholding rate based on type of Income

Box 4: Chapter 4 – If checked, amounts were reported under chapter 4 of the IRS Code

Box 4a: Exemption Code – Reason for the Exemption Code

14: Effectively connected income

15: Payee not subject to chapter 4 withholding

Box 5: Withholding Allowance – Personal exemption amount, if applicable

00: Amount is exempt from tax withholding

14: Nonresident with an F or J visa and has a scholarship

30: All other nonresident

Box 7a: Federal tax withheld – The total dollar amount of federal income tax withheld

Box 9: Total withholding credit

Box 10 Amount repaid to recipient

Box 14 Recipient's U.S. TIN, if any - U.S. taxpayer identification number

Box 16 Country code - The country of which the recipient claims residency under that country’s tax laws.

Box 23 State income tax withheld - State income tax withheld from payments

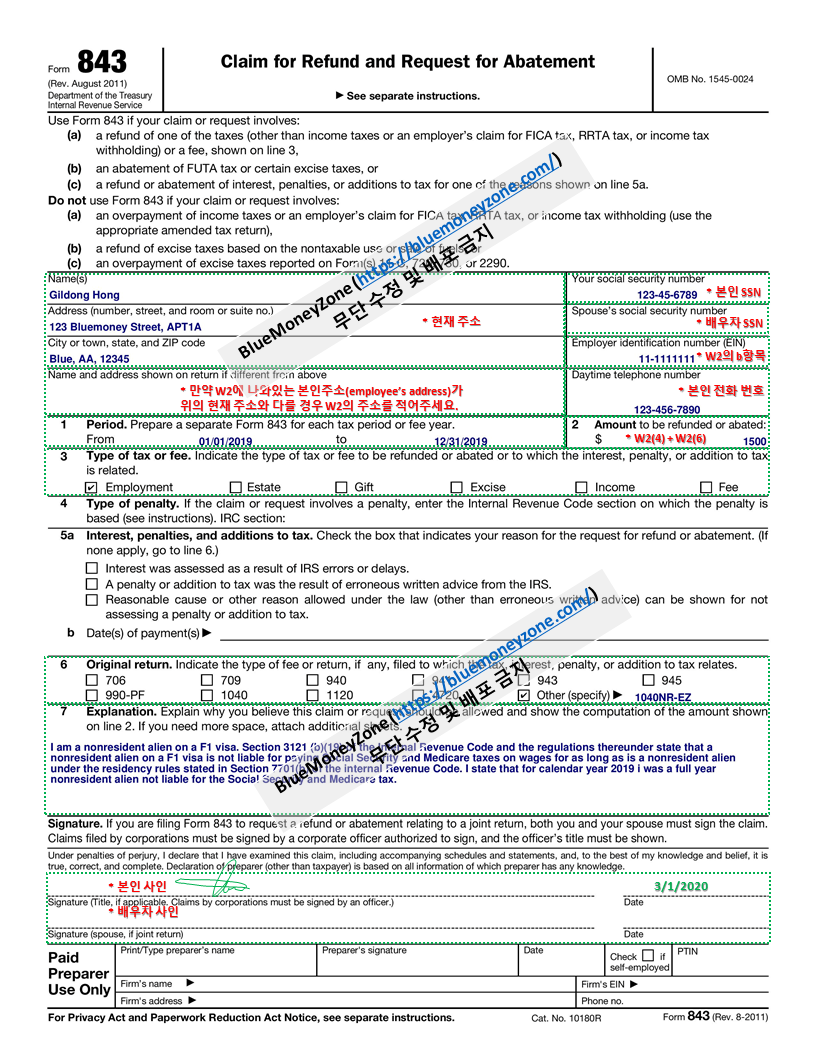

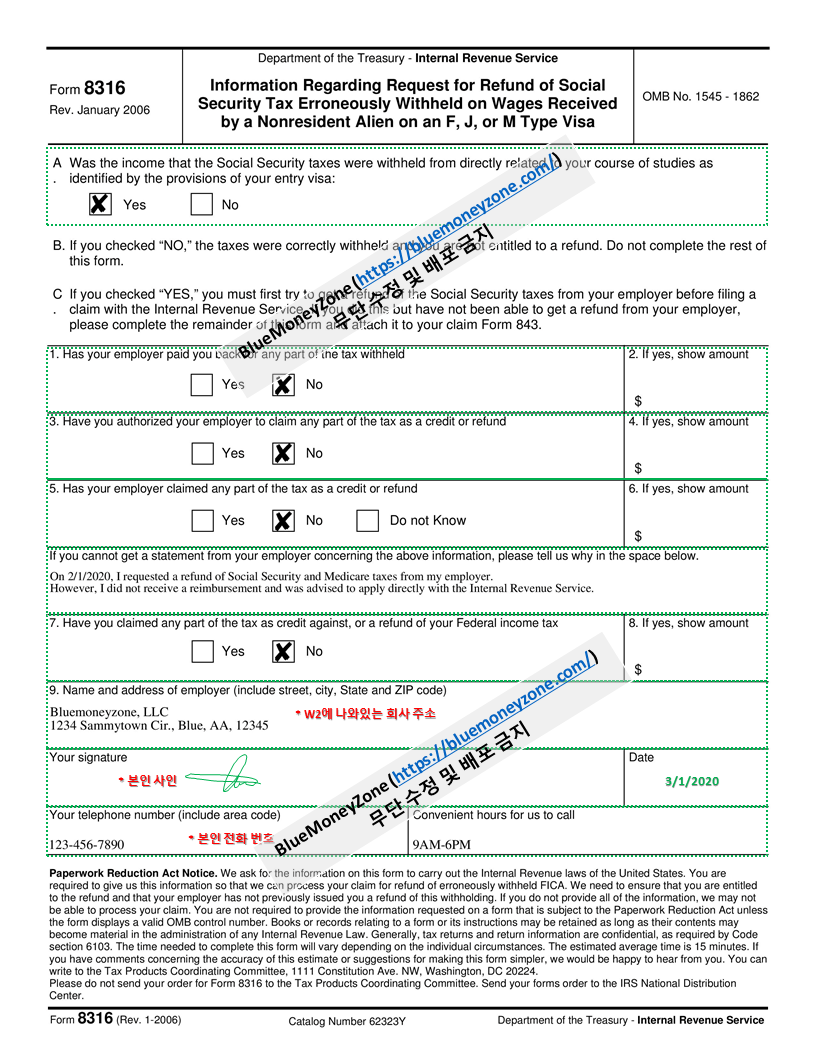

2. Tax treaty 혜택으로 세금이 면제되는 경우

Tax treaty의 혜택으로 세금이 면제되는 경우에는 Box 7a의 Federal tax withheld가 0입니다. 이럴 경우 낸 세금도 0 내야할 서류도 0이기 때문에 서류 준비가 매우 간단합니다. 물론 1040NR-EZ와 더불어 Form 8843을 작성하셔야 합니다.

예1) 미국 공공 기관에 일해서 Tax treaty benefit을 적용 받아 세금을 안내는 경우

예2) 매해 학교에서 Tax treaty article 21에 대한 서류에 사인하고 $2000/year의 혜택을 받는 경우

이외에도 해당되는 tax treaty가 많습니다. 본인이 해당되는 tax treaty와 treaty article citation을 확인 하시기 바랍니다.

[출처: https://www.irs.gov/pub/irs-utl/Tax_Treaty_Table_2.pdf]

1040NR-EZ만 사용하시면 되고 Box 6번에 1042-S의 Gross income만 적어 주시면 됩니다.

그리고 나머지 부분은 다 동일하게 작성하시면 되고, Schedule OI에 Item J를 아래와 같이 작성해주시면 됩니다.

3. 장학금을 받는 경우

예1) 학교 이외의 재단, 단체 등 으로 부터 외부 장학금을 받는 겨우

1040NR-EZ만 사용하시면 되고 5, 7, 14번 항목에 1042-S의 Gross income을 적어 주시면 됩니다. 15번 항목은 Tax table에서 Tax 를 계산해서 적으시면 됩니다. 18b 항목에는 1042-S Box 7a의 Federal tax withheld 금액을 적으시면됩니다. 나머지 부분은 다 동일하게 작성하시면 되고, Schedule OI의 Item J는 빈칸으로 두시면 됩니다.

4. 은행의 예금의 이자를 받은 경우

은행의 사인업 보너스나 예금 이자의 경우 1099 form의 형태로 주로 날라오는데 매우 드문 경우로 1042-S로 날라옵니다. 이경우 1040NR-EZ가 아닌 1040NR로 작성하셔야 합니다. 다른 부분은 다 0을 입력하시고 2페이지에 "Other Taxes"에 1042S Box 7a Federal withhled를 적으시면 됩니다.

그리고 Schedule NEC에 other income에 대해서 아래와 같이 입력하면 됩니다.

+update 2020년 6월 21일

일부 은행에서 사인업 보너스를 보낼때 1042-S Box 3b에 0으로 적어놓고 wihheld를 하나도 안한 경우가 있을 겁니다. 그 경우 꼭 텍스 리턴시 statement를 첨부하셔야 합니다. Bluemoneyzone Money게시판에 알려주시면 따로 폼을 보내드리겠습니다.